Téléchargez la brochure

40 ans d’expertise

pédagogique

Le conseiller financier indépendant accompagne ses clients (qui peuvent être des particuliers ou des professionnels) afin des aider à gérer leurs finances et leur épargne. Il peut également intervenir pour leur proposer des placements et des solutions de financement sur mesure. Les missions de ce professionnel, qui travaille en toute autonomie, s’articulent autour de la gestion de patrimoine, la tenue de compte et l’élaboration de plans d’investissement. Pour parvenir à ses objectifs, le conseiller financier indépendant doit posséder des compétences dans des domaines variés, tels que la fiscalité, les assurances, les produits bancaires, le droit financier et le fonctionnement des marchés boursiers.

Cette profession suscite tout votre intérêt ? Découvrez comment devenir conseiller financier indépendant et bâtir votre carrière dans le secteur de la gestion d’actifs.

Pourquoi choisir MBA ESG ?

Comme l’intitulé du poste le laisse entendre, le rôle d’un conseiller financier indépendant est de proposer des solutions de gestion financière et des produits d’épargne adaptés à ses clients. Que ce soit dans le cadre de placements sécurisés comme l’ouverture d’un livret d’épargne ou d’investissements plus risqués, cet expert s’adapte aux objectifs définis. Si la dimension de conseil prend une place importante dans son activité, il est également amené à réaliser des opérations financières ponctuelles, comme des virements bancaires, l’émission de chèques de banque ou la résiliation des contrats souscrits.

Lorsqu’il travaille pour le compte de professionnels ou d’entreprises, il peut superviser des flux financiers à l’étranger, contribuer aux opérations de fusions et acquisition et définir les sources d'investissements rentables. Dans ce contexte, une parfaite connaissance des réglementations et des normes bancaires internationales est de mise.

Pour exercer son métier, le conseiller financier doit réaliser une veille constante visant à suivre les évolutions réglementaires des produits financiers (taux des livrets d’épargne, dispositifs de défiscalisation des investissements, nouvelles lois des finances et mesures fiscales). Il peut ainsi proposer les solutions les plus pertinentes et rémunératrices à ses clients.

Ses missions quotidiennes comprennent :

Son rôle consiste également à adapter les produits financiers qu’il propose en fonction du profil de sa clientèle. Ainsi, il ne cultivera pas la même approche face à un épargnant prudent ou un investisseur dynamique.

Le conseiller financier indépendant a un devoir d’information et de transparence en ce qui concerne les risques associés à certains investissements, les frais bancaires, le taux réel des emprunts et la rentabilité effective des placements. Les contrats établis par ses soins doivent mentionner ces aspects avec clarté et sans ambiguïté.

Pour travailler en tant que consultant financier indépendant, il est indispensable de choisir un statut :

C’est le prix de l’indépendance : tout professionnel qui souhaite se lancer dans ce domaine doit trouver des clients et des missions de conseil en gestion financière. C’est ce que l’on appelle la prospection commerciale. Toutefois, une fois son portefeuille de clients constitué, le conseiller financier indépendant peut consacrer davantage de temps à la réalisation de ses missions opérationnelles.

Quelques bonnes pratiques peuvent faciliter le démarrage d’une activité de consultant :

Le métier de conseiller financier indépendant a beau faire partie des professions libérales, il n’en demeure pas moins strictement réglementé sur le plan légal. Pour travailler dans ce secteur et obtenir la confiance de vos clients, vous devrez justifier d’un certain nombre de qualifications. En règle générale, un diplôme de niveau bac+5 est nécessaire, comme le MBA finance et comptabilité, notamment si vous désirez travailler dans un environnement international.

Notez qu’une première expérience réussie à ce poste en tant que salarié dans un organisme bancaire est un atout certain. Pour consolider votre parcours, vous pouvez vous tourner vers un executive MBA dans le domaine de la finance. Ce diplôme est accessible aux professionnels qui désirent évoluer vers des postes de haut niveau et consolider leurs acquis.

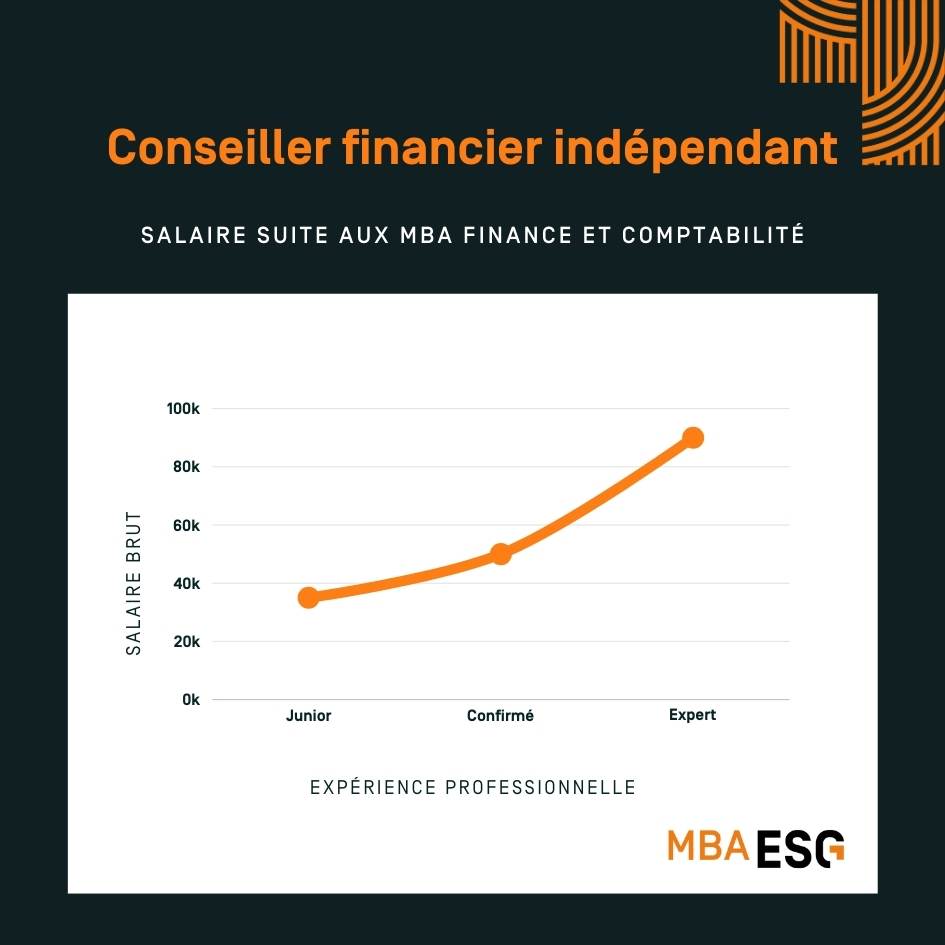

Un consultant financier gagne entre 30 000 € et 80 000 € bruts/an, selon son expérience et son employeur. Un junior perçoit environ 3 300 à 4 000 € bruts/mois, un confirmé jusqu’à 4 500 €, et un senior peut atteindre 6 600 €, voire plus dans les grands cabinets.

Source : hellowork – Fiche métier : consultant financier – Consulté le 21/05/2025

Un conseiller financier indépendant peut évoluer vers les fonctions de gestionnaire de fortune ou d’expert des marchés boursiers. Certains professionnels choisissent de se spécialiser dans un domaine précis, comme l’assurance ou l’analyse financière.

Vous avez envie de faire carrière dans le secteur de la gestion financière pour devenir conseiller indépendant ? Découvrez les MBA de MBA ESG, accessibles après le bac ou dans le cadre d’une reconversion professionnelle.

Téléchargez la brochure

Venez nous rencontrer